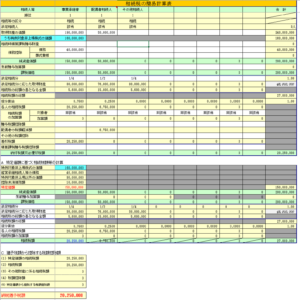

租税特別措置法70の7の6を適用した場合の納税猶予分の相続税額を計算するエクセルシートを公開しました。

納税猶予分の相続税額の計算

納税猶予分の相続税額は、特例対象非上場株式等の価額(注)を特例経営承継相続人等に係る相続税の課税価格とみなして、相続税法13条から19条までの規定を適用して計算した特例経営承継相続人等の相続税の額です(措法70の7の6②八)。

(注)特例対象非上場株式等の価額は、特例認定承継会社等が外国会社の株式等を有する場合には、その株式等を有していなかったものとみなして計算した価額とされます。

具体的には、特例対象非上場株式の価額から控除未済債務額を控除した残額を「特定価額」とし、この特定価額を特例経営承継相続人に係る相続税の課税価格とみなして計算した特例経営承継相続人等の相続税額(A)です。

なお、特例経営承継相続人等が相続税額の計算に際して税額控除の適用を受ける者である場合において、その控除された金額の合計額が特例経営承継人等のその他財産に係る相続税額を超えるときは、その超える部分の金額を控除した残額になります。

その他財産に係る相続税額は、通常の相続税額-(A)となります。

エクセルシートの内容

エクセルは3つのシートで構成されています。

・納税猶予税額

・配偶者+子2人

・配偶者なし+子2人

納税猶予税額

相続税の簡易計算表形式で各人の相続税額と納税猶予税額を計算するシートです。必要事項を記入すると計算されます。ピンポイントの金額である程度詳細に計算するときに使います。

配偶者+子2人

相続人の数を固定し、財産の価額の変化により納税猶予税額と納税額がどのようになるかが一目でわかる表です。後継者のみの計算です。

法定相続人の数の変更は可能です。状況に応じて数値を変えてください。

配偶者なし+子2人

配偶者+子2人の配偶者がないものです。

使用上の注意点

- このエクセルシートを利用したことにより生じた損失については、一切責任を負いません。

- 誤りを見つけたらご報告ください。

- 訂正したものは随時アップデートします。最新版をご利用ください。

エクセルシートのダウンロード

(最終更新平成30年5月16日11時05分)